導(dǎo)讀

豬又闖禍了。今年以來,豬肉價(jià)格持續(xù)上漲并創(chuàng)歷史新高,超級(jí)豬周期襲來。當(dāng)前經(jīng)濟(jì)下行壓力加大,PPI為負(fù),工業(yè)品價(jià)格下跌,“拿掉豬以后都是通縮”,只有豬帶領(lǐng)牛羊雞一騎絕塵,沖擊CPI,引發(fā)通脹擔(dān)憂,一只特立獨(dú)行的豬。國務(wù)院常務(wù)會(huì)議提出穩(wěn)定生豬生產(chǎn)和豬肉保供穩(wěn)價(jià)的多項(xiàng)措施。本輪超級(jí)豬周期的成因、影響是什么?未來向何處去?為什么我們控制不了一頭豬?這次有何不同?如何應(yīng)對(duì)?

摘要

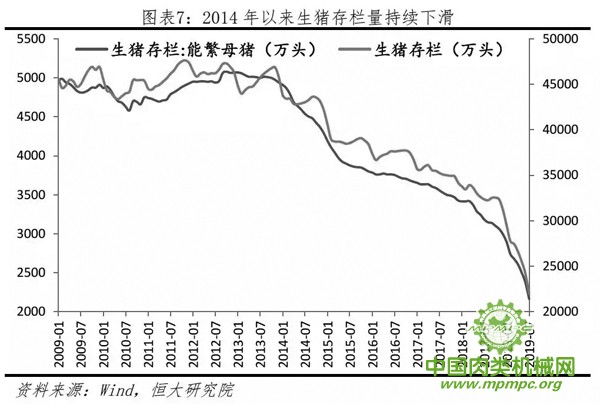

“豬周期”是生豬生產(chǎn)和豬肉銷售過程中的價(jià)格周期性波動(dòng)。在豬肉價(jià)格景氣時(shí),養(yǎng)殖戶為了追逐利潤,增加能繁母豬和生豬供給,造成豬價(jià)下跌,養(yǎng)殖戶減少供給,豬價(jià)重新上漲。豬的生產(chǎn)周期決定了一輪完整的豬周期歷時(shí)3-4年,同時(shí)在一年之內(nèi)受節(jié)假日和氣候影響呈現(xiàn)出小周期波動(dòng)。能繁母豬代表產(chǎn)能,擴(kuò)大生豬供應(yīng)先要擴(kuò)大產(chǎn)能。從豬仔成為后備母豬需7個(gè)月達(dá)到可繁殖狀態(tài),能繁母豬生產(chǎn)1胎需要5個(gè)月左右,2年可產(chǎn)仔5次(2.4-2.5胎/年)。母豬產(chǎn)仔再經(jīng)過1-2個(gè)月的保育期和5-6個(gè)月的育肥期,生豬可出欄。因此,直接補(bǔ)欄仔豬僅需6個(gè)月左右即可,當(dāng)月生豬存欄量預(yù)示著未來半年的生豬供給;但從補(bǔ)欄母豬到增加豬肉供應(yīng)需18個(gè)月左右,即一輪豬周期約3年左右。我國每年生豬出欄量在7億頭左右,因此月末生豬存欄量應(yīng)至少有3.5億頭,但截至8月底我國生豬存欄僅1.98億頭,同比-38.7%;能繁母豬1968萬頭,同比-37.4%。

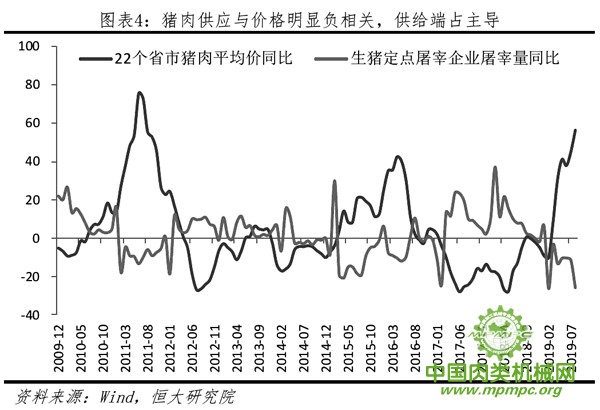

豬周期的本質(zhì)是供需關(guān)系,需求端總體穩(wěn)定,關(guān)鍵在供給端。我國以散戶養(yǎng)殖為主體的環(huán)境放大了價(jià)格的波動(dòng)性。第一,豬肉消費(fèi)需求從長(zhǎng)期看由居民收入水平、人口增長(zhǎng)和消費(fèi)結(jié)構(gòu)決定,短期受季節(jié)性飲食習(xí)慣、流行疫病、食品安全和消費(fèi)替代效應(yīng)等影響。第二,豬肉供給端主要受養(yǎng)殖利潤、政策干預(yù)、天災(zāi)疫病等因素影響。當(dāng)前生豬養(yǎng)殖主要分為兩種模式,即“自繁自養(yǎng)”,典型如牧原股份;另一種是“公司+農(nóng)戶”,公司提供仔豬、飼料、疫苗獸藥及技術(shù)人員支持,待生豬長(zhǎng)到出欄體重后由公司負(fù)責(zé)回收銷售并給農(nóng)戶支付代養(yǎng)費(fèi),如溫氏股份、新希望等。前者占用資金相對(duì)較大,折舊多、獸藥和疫苗費(fèi)更高,但過程可控;后者占用資金少,折舊少,有利于剛進(jìn)入生豬養(yǎng)殖行業(yè)的公司彎道超車,但需要支付大額委托養(yǎng)殖費(fèi)。

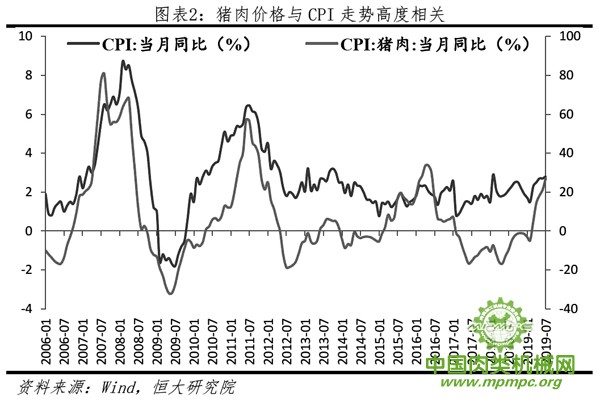

2006年以來,我國大致經(jīng)歷了四輪“豬周期”,主要有以下特點(diǎn):一是每輪豬周期基本上在3-4年,下行時(shí)間略長(zhǎng)于上行時(shí)間,主要是因?yàn)樵谙滦须A段,利潤下行但只要未虧損,養(yǎng)殖戶退出的意愿不強(qiáng);二是每輪豬周期均伴隨疫病助推,但最近的豬周期相較過去明顯存在非市場(chǎng)化的政策因素如環(huán)保干預(yù);三是規(guī)?;图夹g(shù)進(jìn)步導(dǎo)致需要的能繁母豬和生豬存欄量下降,因此新一輪豬周期產(chǎn)能恢復(fù)后對(duì)應(yīng)的存欄量將低于前期;四是不同于歷次豬周期,本輪豬周期僅影響CPI,并未傳導(dǎo)至PPI,核心CPI和非食品CPI下行、PPI連續(xù)為負(fù),宏觀環(huán)境是總需求不足。前三輪豬周期分別均歷時(shí)4年左右,上行周期分別為2年、15個(gè)月和2年,最高漲幅分別為132.6%、98%和76.6%。

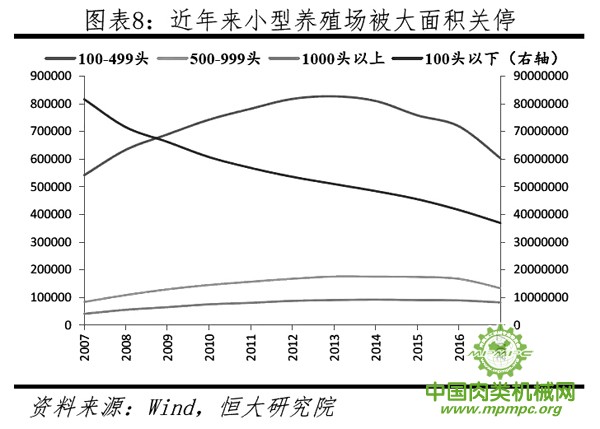

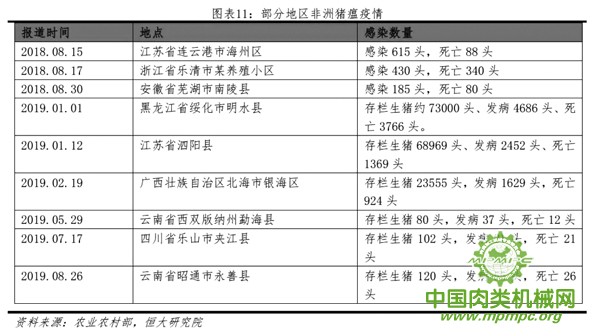

本輪超級(jí)豬周期,漲幅大、速度快,四大原因:環(huán)保禁養(yǎng)擴(kuò)大化、規(guī)?;B(yǎng)殖策略、非洲豬瘟、內(nèi)生豬周期。第一,近年尤其是2015年以來,環(huán)保政策對(duì)生豬養(yǎng)殖的影響凸顯。各地紛紛制定了劃定禁養(yǎng)區(qū)和區(qū)內(nèi)污染養(yǎng)殖戶搬遷計(jì)劃,層層加碼擴(kuò)大化,一刀切。第二,規(guī)?;B(yǎng)殖升級(jí)導(dǎo)致散戶大量退出,豬肉供給下降,但仍未改變我國散戶養(yǎng)殖占比較高、規(guī)?;B(yǎng)殖率不高的格局。年出欄量小于100頭的散養(yǎng)農(nóng)戶數(shù)從2007年的8100萬戶,下降至2017年的3700萬戶,降幅54%,而同期年出欄頭數(shù)超過1000頭的規(guī)模養(yǎng)殖場(chǎng)數(shù)量從4萬增至8.2萬,增幅達(dá)150%。但是,養(yǎng)殖500頭以下的養(yǎng)殖戶數(shù)占比仍高達(dá)99.4%,500頭以上的養(yǎng)殖戶數(shù)量占比0.6%,500頭以上的出欄數(shù)量占全部出欄數(shù)不到50%(約49.1%)。第三,非洲豬瘟導(dǎo)致大批生豬受到感染,截至2019年7月,全國共發(fā)生非洲豬瘟疫情143起,撲殺生豬116萬余頭。第四,非洲豬瘟前,上一輪豬周期中積累的過剩產(chǎn)能逐漸出清完畢,新一輪豬周期已經(jīng)啟動(dòng),豬肉價(jià)格存在內(nèi)生上漲動(dòng)力。

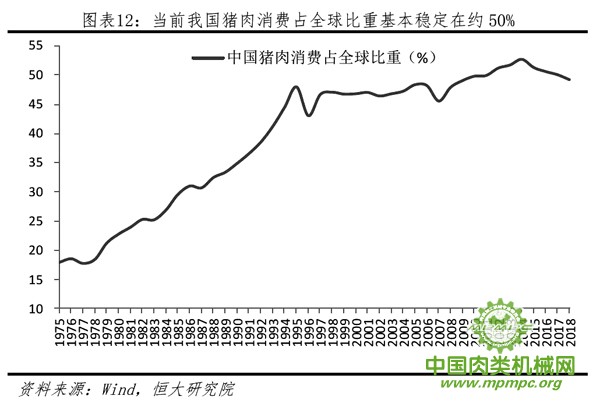

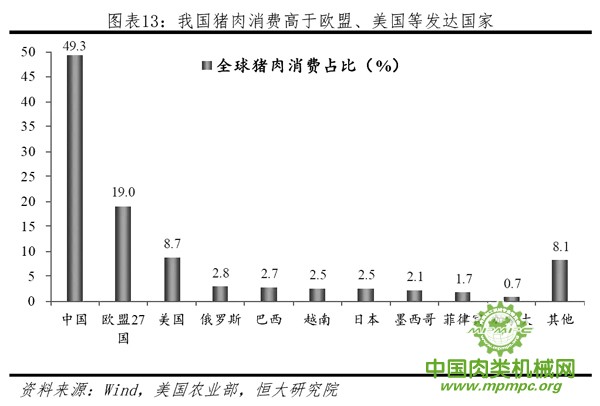

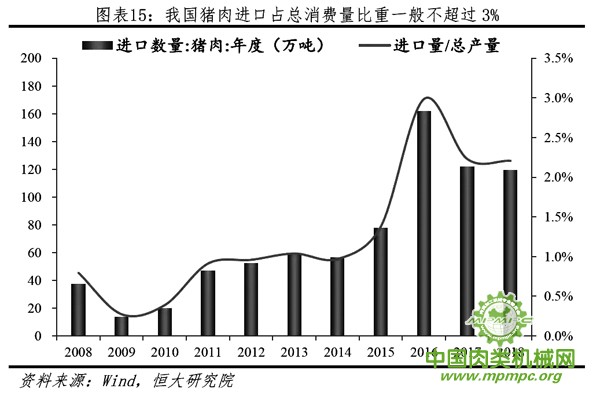

本輪豬周期始于2018年中,已歷時(shí)1年3個(gè)月,已上漲141%,根據(jù)2年左右的上升周期及本輪周期能繁母豬和生豬存欄量過快下滑,可能要到2020年下半年迎來價(jià)格向下拐點(diǎn)。一是居民豬肉消費(fèi)需求較大,但能繁母豬和生豬存欄為十年低點(diǎn),當(dāng)前供給缺口高達(dá)1000萬噸。我國豬肉消費(fèi)占全球49.3%,遠(yuǎn)高于歐盟的19%和美國的8.7%,國內(nèi)肉類消費(fèi)中豬肉消費(fèi)占比高達(dá)73%,短期內(nèi)牛羊禽肉難以替代。二是我國進(jìn)口豬肉量長(zhǎng)期僅占國內(nèi)豬肉消費(fèi)的3%左右,占全球豬肉出口的18%。今年以來雖加大進(jìn)口力度,但仍無法彌補(bǔ)供給缺口。1-8月累計(jì)進(jìn)口豬肉116.4萬噸,逼近去年全年119.3萬噸的總額,累計(jì)同比40.4%;5-8月豬肉進(jìn)口當(dāng)月增速分別為62.6%、62.8%、106.7%和76%。隨著豬肉進(jìn)口大幅增加,進(jìn)口單價(jià)也大幅提高,8月達(dá)到2.27美元/千克,較年初上漲31.6%,同比為36.6%。三是環(huán)保政策糾偏和非洲豬瘟疫苗研制需要時(shí)間。

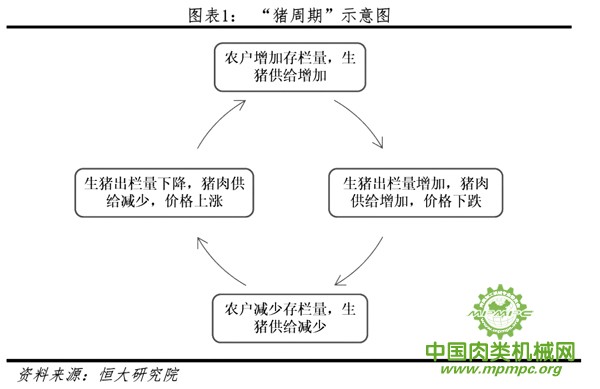

超級(jí)豬周期將在宏觀、中觀、微觀上產(chǎn)生較大影響。1)宏觀上,2008年至今,豬肉價(jià)格和CPI指數(shù)的相關(guān)系數(shù)達(dá)到0.82,遠(yuǎn)高于CPI籃子中的其他商品。豬價(jià)上漲將推升食品CPI,同時(shí)帶動(dòng)替代品牛羊肉、雞蛋、雞肉等的價(jià)格上漲,拉動(dòng)CPI,下半年CPI將繼續(xù)在3%附近波動(dòng),個(gè)別月份可能超過3%。但本輪CPI上漲具有鮮明的結(jié)構(gòu)性特征,核心CPI下行,PPI連續(xù)為負(fù),全面通脹的可能性不大。宏觀經(jīng)濟(jì)形勢(shì)主要面臨通縮而非通脹壓力,“拿掉豬以后都是通縮”。貨幣政策更多作用需求端而非供給端,因此貨幣政策放松不會(huì)加劇通脹。2)中觀上,加速生豬規(guī)模化養(yǎng)殖,提高行業(yè)集中度;影響肉禽運(yùn)輸業(yè)格局,從活體運(yùn)輸?shù)嚼漉r豬肉運(yùn)輸,從“調(diào)豬”到“調(diào)肉”,冷鏈豬肉運(yùn)輸迎來機(jī)遇;對(duì)上游飼料產(chǎn)業(yè)產(chǎn)生影響,短期降低對(duì)玉米、大豆等飼料的需求,價(jià)格下降,隨著存欄量上升將帶動(dòng)上游飼料價(jià)格上漲。當(dāng)前,我國生豬養(yǎng)殖業(yè)行業(yè)集中度較低,2018年前10大進(jìn)軍養(yǎng)豬行業(yè)的上市企業(yè)生豬出欄量共4731.67萬頭,市場(chǎng)份額占比僅6.82%,龍頭溫氏股份、牧原股份、正邦科技和新希望生豬出欄量分別為2230、1100、554和225萬頭,與接近7億頭出欄量比仍極小。3)微觀上,低收入群體居民受到豬肉價(jià)格上漲影響更大,因此要注意通過補(bǔ)貼的形式降低低收入群體的支出壓力。

政策建議:一是多措并舉增加供給,穩(wěn)定豬肉市場(chǎng)供應(yīng),密切跟蹤替代品牛羊肉價(jià)格并加大投放。建議短期內(nèi)適當(dāng)放松對(duì)生豬養(yǎng)殖業(yè)的環(huán)保約束,減少不合理的禁養(yǎng)區(qū)劃定。加快投放儲(chǔ)備的凍豬肉。扶持前期退出市場(chǎng)的養(yǎng)殖大戶,幫助其盡快恢復(fù)生產(chǎn)。此外,應(yīng)盡快尋找新的豬肉進(jìn)口市場(chǎng)如巴西、澳大利亞等,在確保檢驗(yàn)檢疫安全的前提下,大幅增加進(jìn)口豬肉數(shù)量。二是降低豬肉生產(chǎn)過程中的相關(guān)稅費(fèi)和交易運(yùn)輸?shù)鹊某杀荆黾訉?duì)養(yǎng)殖戶尤其是大規(guī)模養(yǎng)殖戶的融資支持。三是從需求端重點(diǎn)補(bǔ)貼對(duì)豬肉價(jià)格上漲較為敏感的低收入群體,建立與豬肉價(jià)格漲幅掛鉤的動(dòng)態(tài)補(bǔ)貼機(jī)制,補(bǔ)貼人群與低保、貧困戶等名單掛鉤。四是從長(zhǎng)效機(jī)制,進(jìn)一步提升規(guī)?;B(yǎng)殖場(chǎng)在種群選育、養(yǎng)殖技術(shù)、檢驗(yàn)檢疫等領(lǐng)域的水平,提高行業(yè)集中度,加快產(chǎn)業(yè)轉(zhuǎn)型升級(jí),提高規(guī)?;?biāo)準(zhǔn)化、產(chǎn)業(yè)化和信息化水平,加強(qiáng)冷鏈物流配送體系建設(shè)等,推進(jìn)生豬“就近屠宰、冷鏈配送”經(jīng)營方式。

風(fēng)險(xiǎn)提示:豬肉價(jià)格上漲超預(yù)期、政策執(zhí)行力度不及預(yù)期

1 什么是“豬周期”

1.1“豬周期”的產(chǎn)生

豬周期是生豬生產(chǎn)和豬肉銷售過程中的價(jià)格周期性波動(dòng)現(xiàn)象。具體而言,豬肉價(jià)格上漲時(shí),養(yǎng)殖戶會(huì)擴(kuò)大產(chǎn)能,增加能繁母豬,推動(dòng)生豬存欄量上升,育肥成熟后生豬出欄量增加,豬肉供給增加,價(jià)格下降。養(yǎng)殖戶觀察到豬肉價(jià)格下降,減少產(chǎn)能,淘汰能繁母豬,生豬存欄量和出欄量下降,豬肉供給減少,豬肉價(jià)格重新回升,周而復(fù)始。

豬的生產(chǎn)周期決定了一輪完整的豬周期歷時(shí)3-4年,同時(shí)在一年之內(nèi)受節(jié)假日和氣候影響呈現(xiàn)出小周期波動(dòng)。能繁母豬代表產(chǎn)能,擴(kuò)大生豬供應(yīng)先要擴(kuò)大產(chǎn)能。從豬仔成為后備母豬需7個(gè)月達(dá)到可繁殖狀態(tài),能繁母豬妊娠期114天左右,哺乳期20天,空懷期14天,所以1頭母豬生產(chǎn)一胎需要148天(5個(gè)月)左右,2年可產(chǎn)仔5次(2.4-2.5胎/年)。2018年,國內(nèi)平均每頭母豬年提供的商品豬數(shù)量(MSY)為19.2頭,低于國外先進(jìn)水平4-6頭,隨養(yǎng)殖技術(shù)進(jìn)步將提高。母豬產(chǎn)仔再經(jīng)過1-2個(gè)月的保育期和5-6個(gè)月的育肥期,生豬可出欄。因此,直接補(bǔ)欄仔豬僅需6個(gè)月左右即可,意味著可根據(jù)當(dāng)月生豬存欄量推斷未來半年的生豬供給;但從補(bǔ)欄母豬到增加豬肉供應(yīng)需18個(gè)月左右,因此一輪豬周期約3年左右。我國每年生豬出欄量在7億頭左右,因此月末生豬存欄量應(yīng)至少有3.5億頭,但截至8月底我國生豬存欄僅1.98億頭,同比-38.7%;能繁母豬1968萬頭,同比-37.4%。

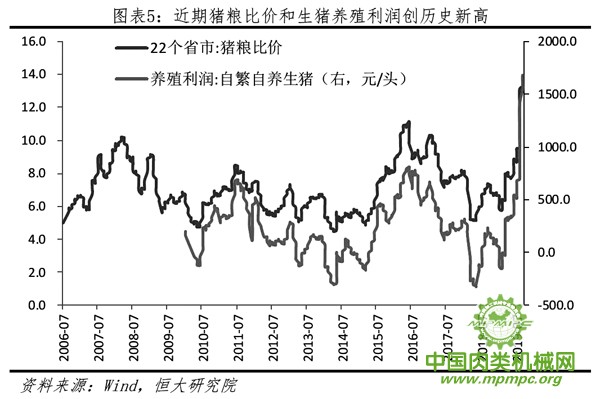

豬周期的本質(zhì)是供需關(guān)系,需求端總體穩(wěn)定,關(guān)鍵在供給端。我國以散戶養(yǎng)殖為主體的環(huán)境放大了價(jià)格的波動(dòng)性。第一,豬肉消費(fèi)需求從長(zhǎng)期看由居民收入水平、人口增長(zhǎng)和消費(fèi)結(jié)構(gòu)決定,短期受季節(jié)性飲食習(xí)慣、流行疫病、食品安全和消費(fèi)替代效應(yīng)等影響。第二,豬肉供給端主要受養(yǎng)殖利潤、政策干預(yù)、天災(zāi)疫病等因素影響。政策干預(yù)包括環(huán)保、財(cái)政補(bǔ)貼、收儲(chǔ)投放制度等。由于豬肉直接影響居民生活水平、CPI及貨幣政策等,政策干預(yù)相對(duì)較多,主要根據(jù)豬肉價(jià)格、豬糧比、養(yǎng)殖利潤等指標(biāo)觀測(cè)市場(chǎng)供給和養(yǎng)殖戶盈虧情況,進(jìn)一步調(diào)節(jié)生豬和能繁母豬存欄量、出欄量、屠宰量等。盈虧平衡點(diǎn)的豬糧比一般在5.5-6,當(dāng)前豬糧比價(jià)為13.92,養(yǎng)殖盈利較高,自繁自養(yǎng)生豬和外購仔豬養(yǎng)豬利潤已達(dá)到1683.6和1412.5元/頭。但是如果干預(yù)措施力度過大,反而會(huì)加大價(jià)格波動(dòng)。第三,我國的養(yǎng)殖業(yè)以農(nóng)戶散養(yǎng)為主,生產(chǎn)者同質(zhì)程度較高,行業(yè)集中度低,單個(gè)生產(chǎn)者對(duì)市場(chǎng)價(jià)格的影響力較弱,更容易“追漲殺跌”,且防疫技術(shù)、資金不足,更容易大起大落,豬肉價(jià)格呈現(xiàn)出較為明顯的蛛網(wǎng)周期的特征。

生豬養(yǎng)殖為處于產(chǎn)業(yè)鏈中游,上游主要有種植業(yè)、飼料、獸藥疫苗等,下游主要是屠宰場(chǎng)和肉制品加工廠等,產(chǎn)業(yè)鏈總產(chǎn)值超過3萬億元,其中養(yǎng)殖業(yè)產(chǎn)值達(dá)萬億以上。當(dāng)前生豬養(yǎng)殖主要分為兩種模式,即“自繁自養(yǎng)”,典型如牧原股份;另一種是“公司+農(nóng)戶”,公司提供仔豬、飼料、疫苗獸藥及技術(shù)人員支持,待生豬長(zhǎng)到出欄體重后由公司負(fù)責(zé)回收銷售并給農(nóng)戶支付代養(yǎng)費(fèi),如溫氏股份、新希望等。目前兩種模式均有成功案例,前者占用資金相對(duì)較大,折舊多、獸藥和疫苗費(fèi)更高,但過程可控;后者占用資金少,折舊少,有利于剛進(jìn)入生豬養(yǎng)殖行業(yè)的公司彎道超車,但需要支付大額委托養(yǎng)殖費(fèi)。牧原股份每頭豬分?jǐn)偟恼叟f費(fèi)用為溫氏股份的2.58倍。當(dāng)前養(yǎng)殖方向主要為規(guī)?;?、科技化和產(chǎn)業(yè)化,盈利的關(guān)鍵在資金、技術(shù)和成本控制。

1.2 豬肉價(jià)格波動(dòng)與CPI高度相關(guān)

從歷史數(shù)據(jù)看,我國豬肉價(jià)格波動(dòng)和CPI波動(dòng)高度相關(guān),2008年至今,豬肉價(jià)格和CPI指數(shù)的相關(guān)系數(shù)達(dá)到0.82,遠(yuǎn)高于CPI籃子中的其他商品。

豬肉價(jià)格走勢(shì)和CPI高度相關(guān)主要源于豬肉在CPI籃子中占比較高。據(jù)測(cè)算,目前豬肉在CPI籃子中的比重約為2%-2.5%,考慮到食品類商品在CPI籃子中總比重約為30%,且CPI籃子中商品種類眾多,豬肉作為單一商品的比重是很大的。此外,CPI籃子中的部分商品如服裝、家用器具等商品價(jià)格一般比較穩(wěn)定,周期性不如豬肉價(jià)格強(qiáng);另一些商品如房屋租賃費(fèi)用價(jià)格的波動(dòng)周期長(zhǎng)于豬肉價(jià)格變動(dòng)周期,這使得豬肉價(jià)格的周期性變動(dòng)在CPI中體現(xiàn)得較為明顯,成為影響CPI的重要變量。

1.3 2006年以來的四輪豬周期

2006年以來,我國大致經(jīng)歷了四輪“豬周期”,主要有以下特點(diǎn):一是每輪豬周期基本上在3-4年,下行時(shí)間略長(zhǎng)于上行時(shí)間,主要是因?yàn)樵谙滦须A段,利潤下行但只要未虧損,養(yǎng)殖戶退出的意愿不強(qiáng);二是每輪豬周期均伴隨疫病助推,但最近的豬周期相較過去明顯存在非市場(chǎng)化的政策因素如環(huán)保干預(yù);三是規(guī)模化和技術(shù)進(jìn)步導(dǎo)致需要的能繁母豬和生豬存欄量下降,因此新一輪豬周期產(chǎn)能恢復(fù)后對(duì)應(yīng)的存欄量將低于前期;四是不同于歷次豬周期,本輪豬周期僅影響CPI,并未傳導(dǎo)至PPI,核心CPI和非食品CPI下行、PPI連續(xù)為負(fù),宏觀環(huán)境是總需求不足。

第一輪“豬周期”是2006年中-2010年5月,歷時(shí)4年,其中上行周期2年,漲幅132.6%,下行周期2年。2006年初豬肉價(jià)格持續(xù)處于低位,致使養(yǎng)豬業(yè)處于虧損狀態(tài)。部分養(yǎng)殖戶虧損嚴(yán)重,永久退出,大量母豬被淘汰。2006年全國能繁母豬的存欄量下降3.6%,生豬存欄量同比下降2.6%。在大規(guī)模的產(chǎn)能出清后,生豬數(shù)量下降開始逐漸傳導(dǎo)至豬肉供給端。 2007年,高致病性豬藍(lán)耳病在全國范圍內(nèi)爆發(fā),延緩了補(bǔ)欄速度。因此,豬肉價(jià)格從2006年中開始企穩(wěn)回升,2007年全國22個(gè)省市的豬肉平均價(jià)格為18.8元/千克,較上年上漲41%;加之春節(jié)等短期因素作用, 2008年3月豬肉價(jià)格達(dá)到25.9元/千克的高點(diǎn)。此后,豬肉價(jià)格開始進(jìn)入下行通道。2009年甲型H1N1(豬流感)疫情爆發(fā),2010年出現(xiàn)瘦肉精和注水豬肉等食品安全事件,公眾的消費(fèi)信心受挫,需求階段性下降,對(duì)豬肉價(jià)格形成進(jìn)一步壓制。2010年6月,全國22個(gè)省市豬肉平均價(jià)跌至15.5元/千克的低點(diǎn)。

第二輪“豬周期”是2010年6月-2014年4月,歷時(shí)約4年,其中2010年6月-2011年9月為上行周期,歷時(shí)15個(gè)月,漲幅98%,2011年9月-2014年5月為下行周期,歷時(shí)32個(gè)月。這個(gè)周期是相對(duì)經(jīng)典的豬周期,外部干擾因素較少,價(jià)格主要是受到豬周期內(nèi)生動(dòng)力推動(dòng)。在前一個(gè)周期的影響下,能繁母豬的存欄量自2009年起開始下跌,進(jìn)入2010年,對(duì)豬肉供給的影響開始逐步顯現(xiàn),豬肉價(jià)格開始攀升。2010年8月,能繁母豬存欄量降至4580萬頭,為周期內(nèi)低點(diǎn)。13個(gè)月后,豬肉價(jià)格迎來周期內(nèi)高點(diǎn),2011年9月,豬肉價(jià)格攀升至30.4元/千克。隨著豬肉價(jià)格的高漲,養(yǎng)殖戶紛紛增加后備母豬存量,豬肉價(jià)格又一次進(jìn)入下行通道,并一直持續(xù)到2013年上半年。為了穩(wěn)定豬肉價(jià)格,2013年5月,商務(wù)部等三部委聯(lián)合開啟凍豬肉收儲(chǔ)工作,提振了市場(chǎng)信心,短期價(jià)格有所恢復(fù)。但隨著反腐工作深入和打擊“三公消費(fèi)”,2014年豬肉價(jià)格再次下行。

第三輪周期是2014年5月至2018年5月,歷時(shí)4年,其中2014年5月-2016年5月為上行周期,歷時(shí)2年,漲幅76.6%,2016年5月-2018年5月為下行周期,歷時(shí)2年。2014年底豬肉價(jià)格邁過W型底部,開始進(jìn)入上升區(qū)間。由于自2014年起,我國開始實(shí)施嚴(yán)格的環(huán)保禁養(yǎng)規(guī)定,并著力提升生豬養(yǎng)殖業(yè)的規(guī)?;潭龋瑢?dǎo)致大量散養(yǎng)戶退出市場(chǎng),生豬和能繁母豬存欄開始進(jìn)入持續(xù)性的下降通道中,2015年上半年爆發(fā)豬丹毒疫情等使得豬肉供給減少,豬肉價(jià)格上行至2016年5月。此輪豬周期的特點(diǎn)是受環(huán)保和規(guī)?;绊懀i肉價(jià)格上行并未帶動(dòng)生豬顯著補(bǔ)欄。因?yàn)榄h(huán)保壓制補(bǔ)欄,同時(shí)規(guī)?;B(yǎng)殖提升了產(chǎn)業(yè)效率,一方面提升了生豬的單體重量,另一方面使得能繁母豬提供的仔豬數(shù)量上升,因此能繁母豬存欄持續(xù)下降、2016年生豬存欄下半年略回升3%,生豬屠宰量未受到明顯影響。豬肉價(jià)格自2016年中開始下降,并在2018年中完成筑底。

第四輪周期為2018年中至今,已歷時(shí)1年3個(gè)月,根據(jù)2年左右的上升周期算,可能持續(xù)到2020年中,但考慮到本輪周期生豬和能繁母豬供給過快下滑,預(yù)計(jì)上升周期可能延長(zhǎng)至2020年下半年。本輪豬肉價(jià)格受到非洲豬瘟、環(huán)保限產(chǎn)政策、豬周期內(nèi)生上漲動(dòng)能、規(guī)?;B(yǎng)殖等多重因素影響,呈現(xiàn)出漲幅大,速度快等特點(diǎn),價(jià)格上漲幅度為歷次豬周期之最,堪稱“超級(jí)豬周期”。今年4月以來,豬肉價(jià)格快速上漲,截至9月底,豬肉價(jià)格全國22省市豬肉價(jià)格均值已達(dá)到38.3元/千克,已經(jīng)明顯超出前兩輪周期30元/千克的高點(diǎn),較年初上漲83%。反映豬肉價(jià)格與成本比例的豬糧價(jià)比已高達(dá)13倍,遠(yuǎn)遠(yuǎn)超出6倍左右的盈虧平衡線和11倍左右的前期高點(diǎn)。當(dāng)前豬肉價(jià)格的絕對(duì)水平和相對(duì)水平都已創(chuàng)下歷史新高。當(dāng)前豬肉供給缺口仍然較大,短期供應(yīng)增加困難,預(yù)計(jì)后期豬肉價(jià)格仍有進(jìn)一步上行空間。

2 超級(jí)豬周期形成的原因、影響及展望

2.1 四大原因?qū)е卤据喅瑥?qiáng)豬周期

2.1.1 環(huán)保政策導(dǎo)致生豬存欄持續(xù)下降

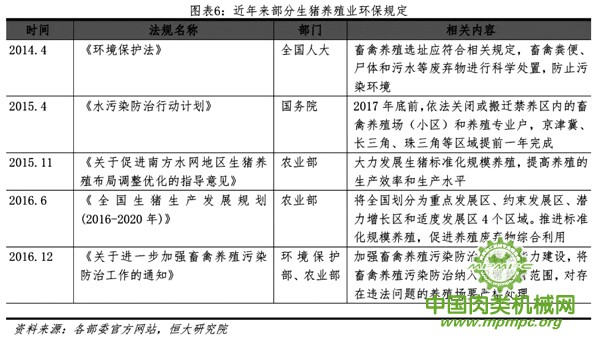

近年尤其是2015年以來,環(huán)保政策對(duì)生豬養(yǎng)殖產(chǎn)業(yè)的影響逐漸凸顯。生豬養(yǎng)殖業(yè)對(duì)水資源的需求量高、污染大,與環(huán)境保護(hù)的矛盾日益突出,特別是南方水網(wǎng)地區(qū)等生態(tài)敏感區(qū)的環(huán)保壓力明顯加大。近年與生豬養(yǎng)殖業(yè)相關(guān)的環(huán)保政策陸續(xù)出臺(tái),這些政策聚焦傳統(tǒng)小規(guī)模散養(yǎng)對(duì)生態(tài)環(huán)境特別是水資源的污染,提出要加快轉(zhuǎn)變行業(yè)生產(chǎn)方式,促進(jìn)規(guī)模化養(yǎng)殖的發(fā)展,降低散養(yǎng)的規(guī)模。其中,新《環(huán)保法》要求環(huán)保不達(dá)標(biāo)的養(yǎng)殖戶加速退出,提高養(yǎng)殖成本;《水污染防治計(jì)劃》明確提出要防治畜禽養(yǎng)殖污染,科學(xué)劃定畜禽禁養(yǎng)區(qū),2017年底之前依法搬遷或關(guān)閉不符合標(biāo)準(zhǔn)的養(yǎng)殖企業(yè)。在此基礎(chǔ)上,農(nóng)業(yè)部下發(fā)了《關(guān)于促進(jìn)南方水網(wǎng)地區(qū)生豬養(yǎng)殖布局調(diào)整優(yōu)化的指導(dǎo)意見》,提出轉(zhuǎn)變方式,提質(zhì)增效的原則,大力發(fā)展生豬標(biāo)準(zhǔn)化規(guī)模養(yǎng)殖,提高養(yǎng)殖的生產(chǎn)效率和生產(chǎn)水平。其中,調(diào)減南方水網(wǎng)地區(qū)養(yǎng)殖總量1600萬頭,全國水網(wǎng)地區(qū)133個(gè)主產(chǎn)縣禁養(yǎng)區(qū)內(nèi)關(guān)閉或搬遷養(yǎng)殖場(chǎng)24659個(gè),減少生豬存欄282萬頭。

在中央各部委的大力推動(dòng)下,各地方紛紛制定了劃定禁養(yǎng)區(qū)和區(qū)內(nèi)污染養(yǎng)殖戶搬遷計(jì)劃,層層加碼擴(kuò)大化,一刀切。從環(huán)保部公布的進(jìn)展情況來看,南方水網(wǎng)地區(qū)禁養(yǎng)區(qū)養(yǎng)殖場(chǎng)關(guān)閉搬遷工作進(jìn)展順利。山東、四川、重慶、湖北等省市已經(jīng)完成禁養(yǎng)區(qū)的搬遷工作。但在執(zhí)行過程中,一些地方的政策執(zhí)行層層加碼,導(dǎo)致禁養(yǎng)區(qū)劃定范圍不斷擴(kuò)大。例如,廣東番禺在今年5月修訂了生豬的禁養(yǎng)區(qū)規(guī)劃,禁養(yǎng)區(qū)面積由原來的50平方公里大幅擴(kuò)大至410平方公里,達(dá)到原規(guī)劃面積的8倍。大量散養(yǎng)農(nóng)戶不得不退出生豬養(yǎng)殖,一些不符合環(huán)保規(guī)定的大型養(yǎng)殖場(chǎng)也被關(guān)停,大批生豬被處理,導(dǎo)致近年來生豬存欄量持續(xù)下降。

環(huán)保政策的初衷是為了降低生豬養(yǎng)殖業(yè)對(duì)南方水網(wǎng)地區(qū)的環(huán)境壓力,但是在南方減少養(yǎng)殖規(guī)模的同時(shí),北方地區(qū)無法承接或不愿承接生豬養(yǎng)殖產(chǎn)業(yè),加劇了生豬的供給短缺。一方面,由于北方地區(qū)也面臨著日益嚴(yán)峻的環(huán)??己藟毫Γ虼藢?duì)于承接生豬養(yǎng)殖也存在顧慮。另一方面,由于地理、氣候與人文條件的差異,一些北方地區(qū)并不具備直接承接南方轉(zhuǎn)移的生豬養(yǎng)殖產(chǎn)能的條件。例如東北地區(qū)氣候寒冷,因此保暖成本明顯上升。同時(shí),受到東北人口流出和工人知識(shí)結(jié)構(gòu)的影響,東北地區(qū)生豬養(yǎng)殖工人的供給明顯不足,也限制了生豬養(yǎng)殖的產(chǎn)能轉(zhuǎn)移。

2.1.2 規(guī)?;B(yǎng)殖升級(jí)導(dǎo)致散戶大量退出,豬肉供給下降

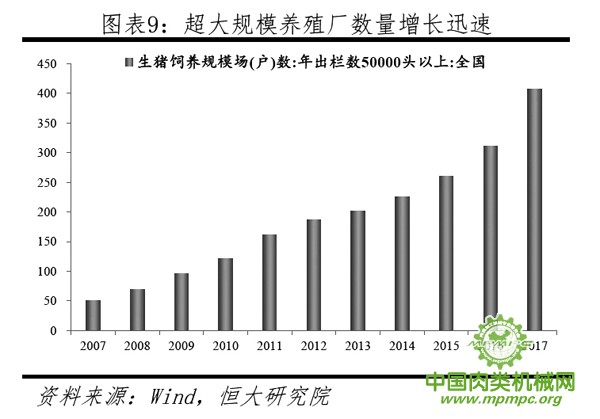

近年來,我國推行了規(guī)模化養(yǎng)殖策略,鼓勵(lì)養(yǎng)殖廠擴(kuò)大產(chǎn)能,同時(shí)不斷縮小普通養(yǎng)殖戶的規(guī)模,但仍未改變我國散戶養(yǎng)殖占比較高、規(guī)模化養(yǎng)殖率不高的格局。規(guī)?;B(yǎng)殖相對(duì)于散養(yǎng)戶存在規(guī)模效應(yīng),且管理、技術(shù)和資金等更具優(yōu)勢(shì),有利于增強(qiáng)市場(chǎng)的穩(wěn)定性,減少散戶養(yǎng)殖的盲目性。散戶養(yǎng)殖隨著城鎮(zhèn)化進(jìn)程加快、老齡化率提高、資金和技術(shù)匱乏等將逐步萎縮,但這是一個(gè)過程,短期內(nèi)以環(huán)保等手段推進(jìn)提高規(guī)?;B(yǎng)殖反而不利于豬肉供給穩(wěn)定。2016年農(nóng)業(yè)部發(fā)布《全國生豬生產(chǎn)發(fā)展規(guī)劃(2016—2020年)》,要求2020年出欄500頭以上的規(guī)模養(yǎng)殖比重達(dá)到52%;國務(wù)院辦公廳2019年9月印發(fā)的《關(guān)于穩(wěn)定生豬生產(chǎn)促進(jìn)轉(zhuǎn)型升級(jí)的意見》提出,2022年和2025年,生豬產(chǎn)業(yè)轉(zhuǎn)型升級(jí)取得重要進(jìn)展、產(chǎn)業(yè)素質(zhì)明顯提升,養(yǎng)殖規(guī)?;史謩e達(dá)到58%左右和65%以上。近年來小規(guī)模散養(yǎng)的農(nóng)戶數(shù)量明顯下降,年出欄量小于100頭的散養(yǎng)農(nóng)戶數(shù)從2007年的8100萬戶,下降至2017年的3700萬戶,降幅達(dá)54%,而同期年出欄頭數(shù)超過1000頭的規(guī)模養(yǎng)殖場(chǎng)數(shù)量則從4萬增至8.2萬,增幅達(dá)150%。其中,年出欄數(shù)超過50000頭的大型養(yǎng)殖場(chǎng)的數(shù)量則從50家增長(zhǎng)至407家,增幅超過700%。即使如此,養(yǎng)殖100頭以下的養(yǎng)殖戶數(shù)占比仍高達(dá)97.8%,500頭以下的養(yǎng)殖戶數(shù)占比為99.4%,500頭以上的出欄數(shù)量占全部出欄數(shù)不到50%(約49.1%)。

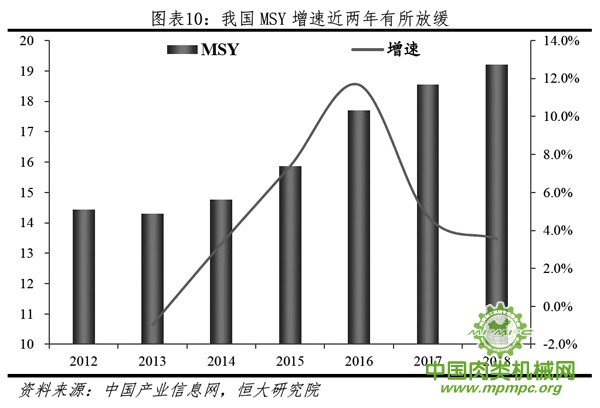

我國規(guī)?;B(yǎng)殖率任重道遠(yuǎn),難以一蹴而就。近年來大規(guī)模養(yǎng)殖廠的效率提升正在邊際遞減。2018年我國MSY(能繁母豬每年提供的商品豬數(shù)量,反映養(yǎng)殖效率)約為19.2頭,較2017年的18.5頭增長(zhǎng)3.7%,增速較2016年的11.6%明顯下滑,顯示出規(guī)模效應(yīng)正在邊際遞減。另一方面,當(dāng)前我國的MSY與國外先進(jìn)養(yǎng)殖場(chǎng)23-24的MSY水平相比仍有差距。

2.1.3 非洲豬瘟導(dǎo)致大批生豬受到感染

2018年8月,非洲豬瘟疫情傳入我國。由于傳染性強(qiáng),沒有有效疫苗,加之一些不法商販為了牟利違規(guī)運(yùn)輸帶病豬肉,非洲豬瘟很快傳遍全國所有省區(qū)市。同時(shí),由于我國部分地區(qū)防疫能力較弱,客觀上也未能有效阻止非洲豬瘟的廣泛傳播。農(nóng)業(yè)農(nóng)村部副部長(zhǎng)于康震表示,近年來,一些地方動(dòng)物防疫機(jī)構(gòu)隊(duì)伍弱化,突出表現(xiàn)在機(jī)構(gòu)體系不完善、基層工作隊(duì)伍不健全、經(jīng)費(fèi)保障不足、基礎(chǔ)設(shè)施老化陳舊等,難以滿足防疫工作和產(chǎn)業(yè)發(fā)展需要。非洲豬瘟的蔓延對(duì)我國生豬養(yǎng)殖業(yè)帶來了明顯的損失。截至2019年7月,全國共發(fā)生非洲豬瘟疫情143起,撲殺生豬116萬余頭。

歷史上看,由于沒有有效疫苗,非洲豬瘟一旦傳入,防控難度很大。例如非洲豬瘟1978年傳入巴西,巴西政府花費(fèi)6年時(shí)間,才于1984年將非洲豬瘟從巴西境內(nèi)消除。2007年傳入俄羅斯后,非洲豬瘟便一直在俄羅斯流行,時(shí)至今日仍然未能完全根除。因此,本次非洲豬瘟傳入我國,對(duì)我國的防疫能力、疫情管理、疫苗研發(fā)等提出了很高的要求,短期內(nèi)我國生豬養(yǎng)殖業(yè)仍然面臨著來自非洲豬瘟的嚴(yán)峻挑戰(zhàn)。

2.1.4 新一輪豬周期使得豬肉價(jià)格存在內(nèi)生上漲動(dòng)力

目前,我們正處于新一輪豬周期的上升階段。從豬周期的自身規(guī)律來看,上一輪豬周期中積累的過剩產(chǎn)能逐漸出清完畢。2016年6月-2018年5月,豬價(jià)持續(xù)下行,養(yǎng)豬利潤持續(xù)下降,自繁自養(yǎng)生豬利潤從780.1元/頭下降至2018年5月的-381.3元/頭,2018年3-7月連續(xù)5個(gè)月養(yǎng)殖利潤為負(fù),帶動(dòng)生豬產(chǎn)能和產(chǎn)量持續(xù)下降。2018年8月非洲豬瘟傳入我國前,除2018年3月小幅回升以外,能繁母豬和生豬的存欄量已下降15個(gè)月,生豬存欄處于歷史較低區(qū)間,因此豬肉價(jià)格存在內(nèi)生上漲動(dòng)力。環(huán)保限產(chǎn)、非洲豬瘟等外部因素進(jìn)一步放大了豬肉供給缺口,帶動(dòng)豬肉價(jià)格加快上漲。

2.2 未來展望:短期內(nèi),豬肉價(jià)格可能仍將保持高位,2020年下半年可能出現(xiàn)價(jià)格拐點(diǎn)

2.2.1 我國豬肉消費(fèi)整體較為穩(wěn)定

如前所述,豬肉消費(fèi)需求從長(zhǎng)期看由居民收入水平、人口增長(zhǎng)和消費(fèi)結(jié)構(gòu)決定,短期受季節(jié)性飲食習(xí)慣、流行疫病、食品安全和消費(fèi)替代效應(yīng)等影響。在低收入水平下,肉類消費(fèi)需求受人均可支配收入的影響較大。而當(dāng)社會(huì)進(jìn)入中等收入水平之后,肉類消費(fèi)需求主要與居民的飲食結(jié)構(gòu)以及飲食偏好有關(guān)。

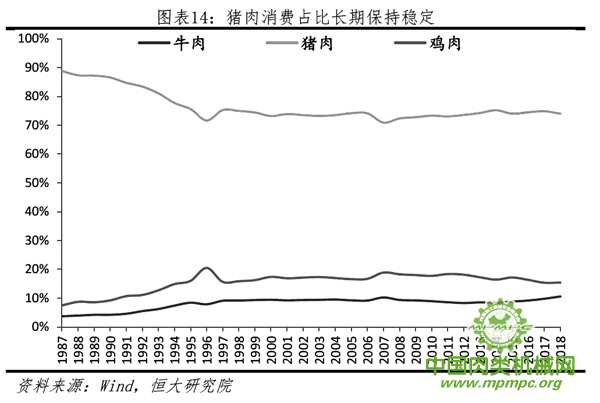

1978-2018年,我國豬肉消費(fèi)量從779萬噸增長(zhǎng)到5540萬噸,年均增速5.03%,主要源于收入水平提高和對(duì)豬肉的偏好。從人口看,我國人口從9.6億增長(zhǎng)到13.95億,年均增速0.93%。從收入看,城鎮(zhèn)居民人均實(shí)際可支配收入年均增速7.11%。從消費(fèi)偏好和習(xí)慣看,1978年我國以全球22.3%的人口消費(fèi)全球豬肉總消費(fèi)量的18.4%,2018年以全球18%的人口消費(fèi)全球豬肉總消費(fèi)量約50%;在國內(nèi)肉類消費(fèi)結(jié)構(gòu)中,豬肉占比從1978年的90%下降到目前的73%左右,總體穩(wěn)定,仍遠(yuǎn)超牛羊肉和禽肉,占絕對(duì)主導(dǎo)。改革開放初期,受到我國傳統(tǒng)農(nóng)耕飲食文化影響,加之居民收入水平整體偏低,豬肉在我國肉類飲食中的占比處于絕對(duì)領(lǐng)先的地位,其消費(fèi)量占肉類消費(fèi)總量(豬肉、牛肉、雞肉)的約90%。隨著我國居民生活水平的提高,飲食多樣化、健康飲食等需求逐步增長(zhǎng),豬肉消費(fèi)的占比有所下滑,牛肉、雞肉的消費(fèi)占比穩(wěn)步提升。2000年以來,肉類消費(fèi)中收入因素的影響逐漸降低,飲食偏好的因素上升,使得豬肉消費(fèi)的占比基本保持穩(wěn)定。目前,居民豬肉消費(fèi)量占肉食消費(fèi)量的比例穩(wěn)定在73%左右,期間偶有小幅波動(dòng)。

從未來看,長(zhǎng)期方面我國居民受收入、城鎮(zhèn)化進(jìn)程、消費(fèi)習(xí)慣影響對(duì)豬肉的消費(fèi)總量還將繼續(xù)上升,短期內(nèi)受價(jià)格上升、豬瘟影響可能有所下降,但與供給端的大幅下降比需求端影響變化相對(duì)更小。我國居民收入將持續(xù)增長(zhǎng),城鎮(zhèn)化進(jìn)程持續(xù)上升,對(duì)健康的追求可能略降低豬肉消費(fèi)比例,但是從世界水平看,我國大陸居民人均豬肉消費(fèi)量39.8千克,在亞洲國家和地區(qū)中處于中高水平,與香港67.1千克相比,仍有一定的增長(zhǎng)潛力。

2.2.2 進(jìn)口豬肉占消費(fèi)量比重不足3%,難以彌補(bǔ)產(chǎn)量缺口

長(zhǎng)期以來,我國的豬肉市場(chǎng)高度依賴于國內(nèi)供給,進(jìn)口豬肉量占總豬肉產(chǎn)量的比例不超過3%。今年以來,由于豬肉供給缺口不斷增大,我國已經(jīng)加大了從南美等地進(jìn)口豬肉的力度,7月以來對(duì)美進(jìn)口豬肉大幅增加。1-8月,中國累計(jì)進(jìn)口豬肉116.4萬噸,逼近去年全年119.3萬噸的總額,累計(jì)同比40.4%,金額同比56.7%。5-8月豬肉進(jìn)口當(dāng)月增速分別為62.6%、62.8%、106.7%和76%,其中對(duì)美豬肉進(jìn)口自去年3月中美貿(mào)易摩擦以來持續(xù)下行,去年四季度基本上不從美國進(jìn)口豬肉,2018年全年為-48.3%,占中國豬肉進(jìn)口的比重從近年的13%下降至7%。今年以來,中國加大對(duì)美豬肉進(jìn)口,增速從年初的-30%上升到7月的206.5%和8月的426%,累計(jì)增速85%。

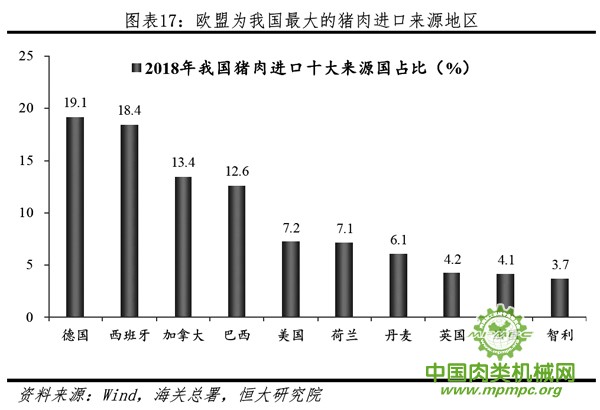

中國豬肉進(jìn)口占全球出口總量的18.5%,其他亞洲國家如日本、越南因國內(nèi)豬瘟對(duì)豬肉進(jìn)口的需求同樣大增。與約1000萬噸的供給缺口比較,豬肉進(jìn)口數(shù)量仍然偏低,難以起到穩(wěn)定市場(chǎng)供給的作用。中國豬肉進(jìn)口主要集中在11個(gè)國家:德國19.1%、西班牙18.4%、加拿大13.4%、巴西12.6%、美國7.2%、荷蘭7.1%、丹麥6.1%、英國4.2%、法國4.1%、智利3.7%、愛爾蘭2.8%。

伴隨中國增加豬肉進(jìn)口,進(jìn)口單價(jià)也大幅提高,8月達(dá)到2.27美元/千克,較年初上漲31.6%,同比為36.6%。

2.2.3 環(huán)保政策糾偏及豬瘟疫苗研制需要時(shí)間

非洲豬瘟疫苗研制目前仍然面臨很多困難。當(dāng)前非洲豬瘟的疫情防控取得積極進(jìn)展,今年以來非洲豬瘟的疫情發(fā)生頻率有所降低。但要真正防控非洲豬瘟疫情,需要研發(fā)出有效的疫苗并廣泛接種。然而,非洲豬瘟疫苗研發(fā)是一個(gè)世界性難題,截至目前在國際上還沒有任何一種非洲豬瘟的疫苗被批準(zhǔn)上市。目前我國的非洲豬瘟疫苗研發(fā)尚處于起步階段,研發(fā)出安全、有效、質(zhì)量可控的非洲豬瘟疫苗任重道遠(yuǎn)。因此,我們預(yù)計(jì)非洲豬瘟疫情仍難以徹底消除,對(duì)生豬生產(chǎn)的負(fù)面效應(yīng)仍將持續(xù)。

為了糾正在環(huán)保政策執(zhí)行過程中一刀切、擴(kuò)大化等問題,各部委開始對(duì)前期執(zhí)行過度的環(huán)保政策糾偏。但是,政策落地執(zhí)行需要時(shí)間,生豬育肥也需要半年左右時(shí)間。生態(tài)環(huán)境部、農(nóng)村農(nóng)業(yè)部聯(lián)合下發(fā)通知,要求各地除飲用水水源保護(hù)區(qū),風(fēng)景名勝區(qū)等核心區(qū)域外,不得劃定禁養(yǎng)區(qū)。取消排查中發(fā)現(xiàn)的超出法律法規(guī)的禁養(yǎng)規(guī)定和超劃的禁養(yǎng)區(qū)。對(duì)違反法律法規(guī)限制養(yǎng)豬業(yè)發(fā)展和壓減生豬產(chǎn)能的情況,要立即進(jìn)行整改。對(duì)符合環(huán)保要求的畜禽養(yǎng)殖建設(shè)項(xiàng)目,加快環(huán)評(píng)審批。農(nóng)業(yè)農(nóng)村部和財(cái)政部也已經(jīng)發(fā)文提出為生豬養(yǎng)殖企業(yè)提供流動(dòng)資金支持,穩(wěn)定生豬生產(chǎn)意愿。

綜上,短期豬肉供求缺口難以解決,生豬價(jià)格上漲仍將持續(xù)。鑒于當(dāng)前能繁母豬和生豬存欄量大幅減少,完全恢復(fù)產(chǎn)能需從增加能繁母豬開始,能繁母豬到仔豬再到育肥需要的周期較長(zhǎng),預(yù)計(jì)到2020年下半年供需矛盾緩解,屆時(shí)豬肉價(jià)格可能迎來拐點(diǎn)向下。